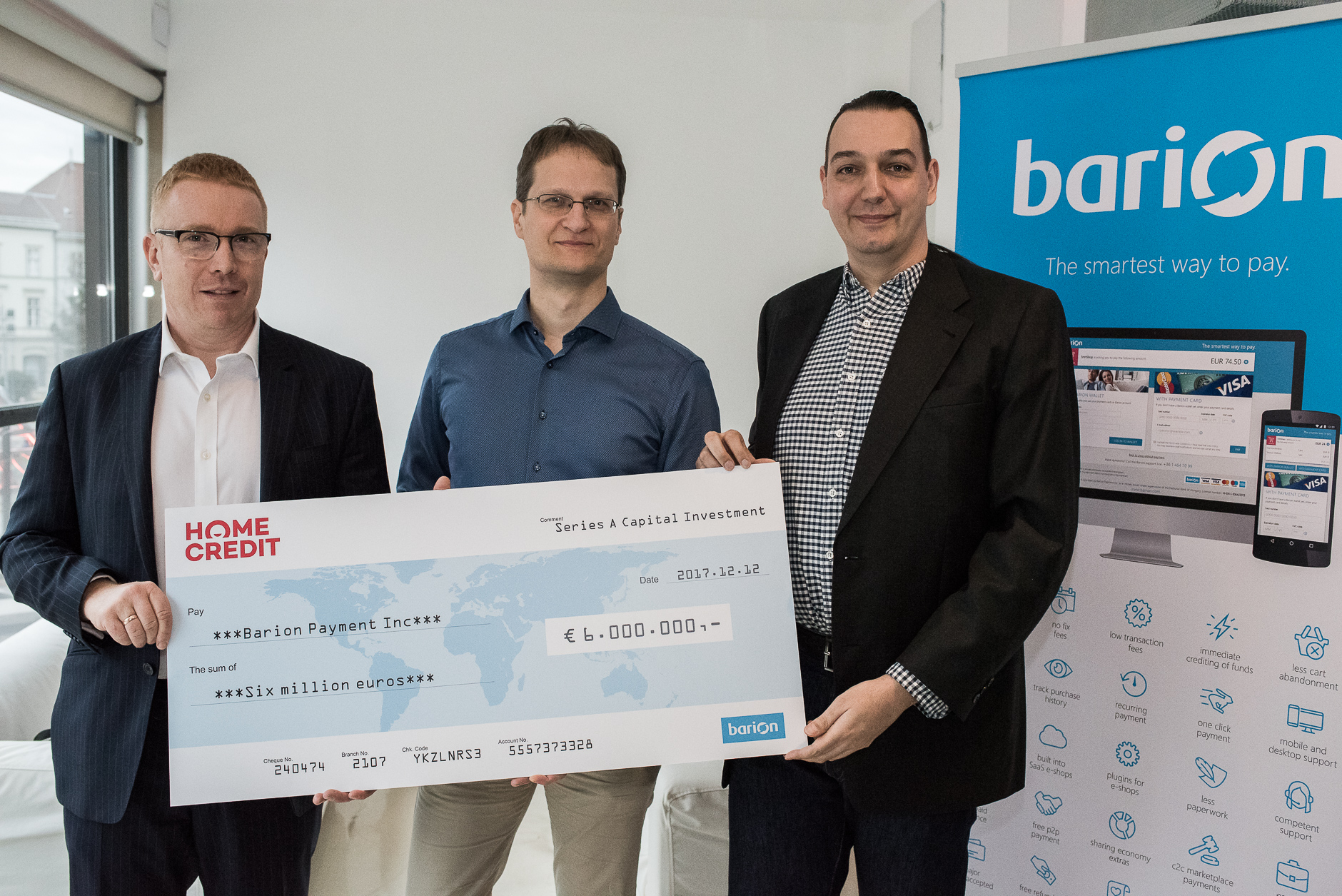

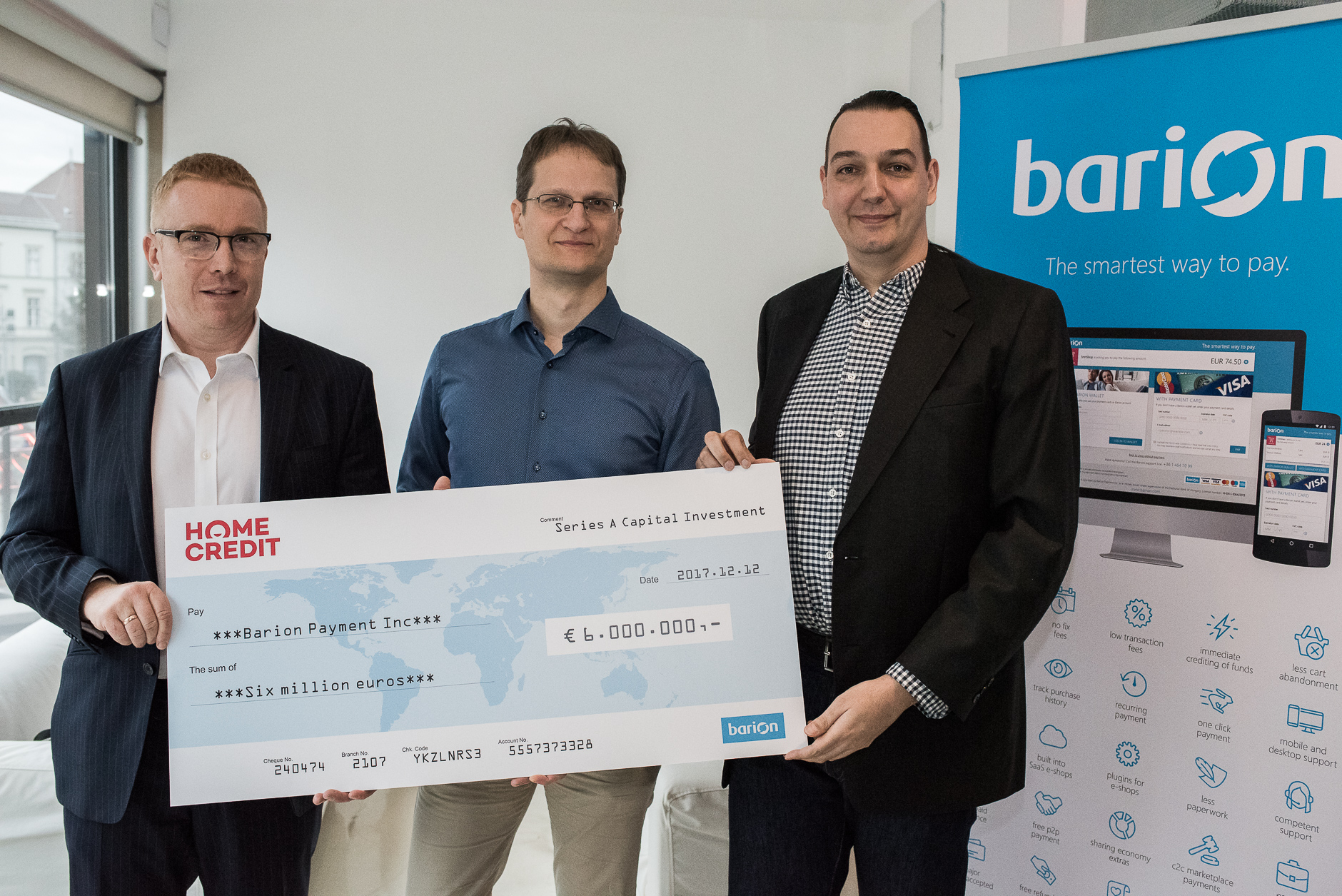

Hatmillió euró kockázati tőkét fektet Közép-Kelet-Európa egyik legnagyobb lakossági pénzügyi szolgáltatója, a cseh alapítású Home Credit Group a magyar Barion Payment Zrt.-be. A hazai online- és mobilfizetési piac egyik vezető szolgáltatását már 2600 webáruház használja, illetve több mint 700 ezer ügyfél fizetett már a rendszerrel, több milliárd forintos éves forgalmat lebonyolítva. A Barion a tőkeinjekcióval termékfejlesztésbe és intenzív nemzetközi terjeszkedésbe kezd, első lépésként a közép-kelet-európai régióban. A tranzakció részleteiről Bíró Tamást és Kiss Sándort, a Barion alapítóit, illetve Miroslav Boublikot, a Home Credit Group ügyvezető partnerét kérdeztük.

Mik a tranzakció részletei?

KS: A Barion Paymnet Zrt.-t a Sense/Net hozta létre és inkubálta saját tőkéből, majd a cég ezt követően önálló lábakra állt. A fejlődés következő lépcsőfokaként két körben is angyalbefektetők nyújtottak tőkét a Barionnak, mellyel exponenciálisan tudtuk növelni felhasználóink számát. Ennek eredményeként néhány napja sor került egy úgynevezett Series A befektetési tranzakció aláírására, melynek keretében a cseh Home Credit Group fektet 6 millió eurót a Barionba. Az átvilágítást a befektetés előkészítése során a KPMG és az Allen&Overy ügyvédi iroda végezte.

Ki a vevő?

MB: A befektető a Home Credit Group, mely kockázati-tőkebefektető üzletágán keresztül úgynevezett Series A kockázati tőkebefektetést valósít meg a Barionba, mely lényegében egy stratégiai megállapodás a két cég között, ami a Barion Magyarországon kívüli növekedését segíti elő. A Home Credit Group érdekeltségeinek köszönhetően kiváló kapcsolatrendszerrel rendelkezünk Közép-Kelet-Európában, illetve jelen vagyunk Indiában, Kínában és a dinamikusan növekvő dél-kelet ázsiai piacokon is. A Home Credit Group célja, hogy a Barion által kifejlesztett innovatív megoldások számára megnyisson egy több mint 80 millió magánszemélyből, illetve 400 ezer kiskereskedőből álló piacot, melyekkel a pénzügyi csoport tíz országra kiterjedő különböző érdekeltségein keresztül kapcsolatban áll.

Ki az eladó?

KS: A tranzakció során nem kerül sor a korábban kibocsájtott részvények értékesítésére. Új részvények kibocsátását valósítjuk meg tőkeemeléssel párhuzamosan.

Mekkora részvénycsomagot érint a tranzakció?

KS: A 6 millió eurós tőkebefektetés két lépcsőben valósul majd meg: a most lezárt szakasz keretében 10 millió eurós cégértékelés mellett 2 millió eurót fektet be a Home Credit Group, melyért cserében a részvények 20%-át kapja meg. A következő 4 millió eurós befektetésre pedig a felállított, növekedésre vonatkozók KPI-k (teljesítmény elvárások) teljesülése esetén kerül sor – ami a kockázati tőkebefektetések terén bevett gyakorlat. Alapítóként viszont megtarthatjuk a jogot, hogy menet közben más kockázati tőkebefektetőktől vonjunk be tőkét.

Hogyan alakul át a Barion tulajdonosi struktúrája?

KS: A tulajdonosi struktúra nem változik, új részvények kerülnek kibocsátásra a Home Credit Group részére. Továbbá a részvények 10%-ának erejéig az Igazgató Tanács ún. ESOP-ot (Munkavállalói Résztulajdonosi Programot) valósíthat meg a kulcsmunkatársak motivációjának biztosítása érdekében.

Változik a cég operatív vezetése is?

KS: A jelenleg a Kiss Sándor és Bíró Tamás alapítókból, valamint Nemes Dániel angyalbefektetőből álló Igazgató Tanács két Home Credit Group által delegált taggal bővül: Mirosval Boublik úrral (Regionális Ügyvezető Igazgató) illetve Pavel Krbec úrral (Csoport szintű Online Üzletág Vezető). A megállapodás, hogy úgy mondjam, „US style” (amerikai stílusban köttetett), ami azt jelenti, hogy a befektető nem veszi át az irányítást, éppen ellenkezőleg, a Home Credit az alapítókba, mint csapatba fektetett be, meghagyva a stratégiai döntéseket az Igazgató Tanács kezében, amelyben a korábbi tagok többséggel bírnak. A vezérigazgatói posztot pedig továbbra is én töltöm be.

BT: Hozzáteszem, nem volt egyszerű ilyen „progresszíven” gondolkodó befektetőt találni Európában. A Home Credit célja, hogy az alapítók motivációja fennmaradjon, annak érdekében, hogy a nemzetközi szintéren is megismételjék azt a mértékű növekedést, amit Magyarországon sikerült elérni.

Sok ismert ember kapcsolódik a céghez. Az ő szerepük változik?

BT: A Telnet (az egyik első magyarországi internetszolgáltató, a híres „hack-me” versenyszervezője) alapításáról ismert Nemes Dániel angyalbefektető az Igazgató Tanács tagja marad. Az IND sikersztorijáról (az eddigi legnagyobb hazai fintech felvásárlás) ismert Pecsenye Roland angyalbefektető a Felügyelő Bizottság tagja, ahová bekerült Kiss András (itthon és Dél-Kelet Európában az elsők közt foglalkozott bankkártya szoftverekkel és eszközökkel, ma naperőműveket épít) angyalbefektető és Christoph Glaser, a Home Credit új Csoport szintű Pénzügyi Igazgatója (aki októberben érkezett a vállalathoz a GE-től). A Barion Sense/Net-es alapítói, Kiss Sándor és jómagam (Bíró Tamás) az Igazgató Tanács tagjai maradunk, és ketten együtt a részvények többségét is birtokoljuk. Sándor, vagy ahogy mi hívjuk Alex, továbbra is a vezérigazgatói marad, még én (Bíró Tamás), ahogy eddig is, a marketing igazgató leszek.

Milyen eredményeket ért el a Barion eddig?

BT: Összesen több mint 6.000 vállalati ügyfelünk van, több mint 2.600 webáruház a partnerünk és több mint 700.000 felhasználó fizetett már a rendszerünkön keresztül. Forint, euró és dollár alapú tranzakciókat is megvalósítunk, és már most nagyjából 5%-ban nem-forint tranzakciókat bonyolítunk. Az üzleti modellünk növekedés-orientált, a legnagyobb értékünk a felhasználói bázisunk. Már jelenleg is több milliárd forintnyi tranzakciót bonyolítunk éves szinten, és a felhasználói bázisunkban meg van a potenciál a további növekedésre.

KS: A növekedéshez szükséges a csapatunkat bővíteni, éppen ezért egy új belvárosi irodába költözünk hamarosan. Az operációt 100%-ban magyar szakemberekkel kívánjuk megvalósítani, új, nyelvtudással bíró munkatársakat fogunk toborozni a lehető leghamarabb a budapesti irodánkba, főként fejlesztőket és sales-eseket.

Mik a célok?

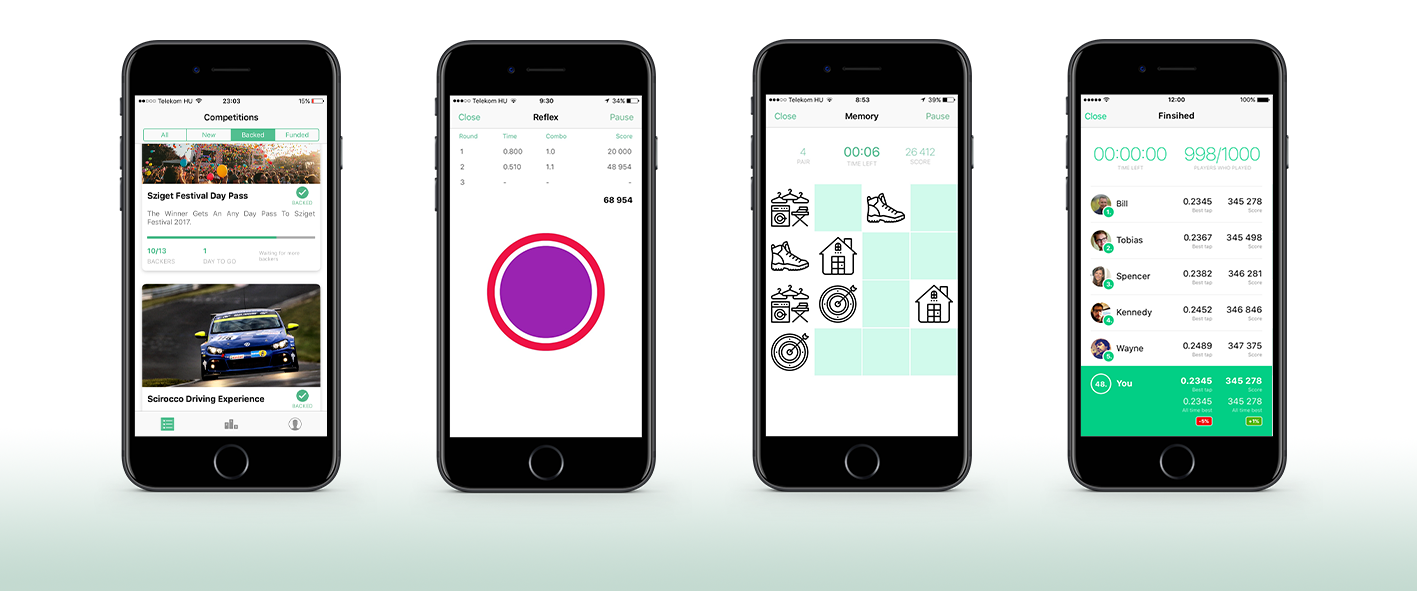

BT: A Barion az európai fizetési piac meghatározó szereplője akar lenni. Első lépésként a cseh, német, osztrák, szlovák, szlovén piacon fogunk terjeszkedni. Később pedig a teljes Európai Gazdasági Térségre kiterjesztjük tevékenységünket, amelyre vonatkozóan egyébként már most is érvényes licensszel rendelkezünk. További innovációkat kívánunk megvalósítani és újabb szolgáltatásokkal tervezzük bővíteni kínálatunkat. Ezeket a későbbiekben fogjuk bejelenteni, amint elérhetővé válnak, első körben tervezetten 2018 első negyedévében. Hosszú távon Series B befektetést kívánunk megvalósítani és globális céggé akarunk válni. Mindössze két év alatt az egyik piacvezető szolgáltatóvá nőttünk hazánkban (a kereskedő-partnerek számát tekintve), és biztosak vagyunk benne, hogy a mostani befektetéssel ugyanezt a teljesítményt meg tudjuk ismételni más országokban is.

Kellner úrnak van már itthon érdekeltsége?

MB: A Home Credit Group kockázati-tőke üzletága a befektető. A Home Credit Group 88,62%-os tulajdonosa a PPF Group, melynek többségi tulajdonosa Petr Kellner úr. A PPF Group egy 16 országban jelen lévő nemzetközi befektetői csoport, melynek jelenleg az egyetlen magyarországi befektetése a Barion. A befektetés nem „vásárlás” sokkal inkább egy olyan partnerségi viszony, ami a Home Credit Group számára lehetővé teszi, hogy a Barion innovációból előnyt kovácsoljon, míg a Barion saját hasznára tudja majd fordítani a Home Credit Group méretét, és a pénzügyi szektorban megszerzett tapasztalatát, szakértelmét.

Mi volt a befektetési sztori? Hogy indult a kapcsolat-felvétel?

BT: A korábbi angyalbefektetésekkel két célunk volt: egyrészt a finanszírozás megoldása, másrészt a kapcsolati hálónk bővítése. Ez működött, hiszen Pecsenye Roland kapcsolt minket össze Miroslav Bouoblik úrral a Home Credit Group részéről. Stratégiai célunk volt, hogy olyan Magyarországon kívüli kockázati tőkebefektetőt találjunk, aki hisz a növekedés-orientált modellben. Hamar levontuk a következtetést, hogy ez egy territoriális játék. Ez idáig minden a tervek szerint alakul.

Ki tárgyalt a befektetők részéről?

BT: Mivel a befektetést a PPF lakossági pénzügyekkel foglalkozó ága, a Home Credit Group valósítja meg, Miroslav Boublik, a csoport Regionális Ügyvezető Igazgatója folytatta a tárgyalásokat, aki mindent megtett, hogy megbizonyosodjon arról, a Barion megfelelő befektetési célpont. Még a szerver szobánkat is meglátogatta egy ízben, hogy ellenőrizze, a kábelezésre megfelelő figyelmet fordítunk-e. Hosszú órákat töltöttünk a stratégia és az üzleti terv megvitatásával is. Hamar felismertük, hogy sok mindenben hasonló a gondolkodásunk. A befektetési döntést végül Petr Kellner és Jiri Smejc, a Home Credit Group-ot vezető két partner hozta meg. Egy rövid megbeszélés erejéig magával Kellner úrral is találkoztunk, és a mai aláírás fényében, úgy tűnik jó benyomást keltettünk.